労働者を雇い入れる事業主には『賃金台帳』を作成して保存する義務があります。賃金台帳は労働基準法第108条で定められている法定書類の一つで、必ず記載しなければならない項目も法律により定められています。

この記事では、賃金台帳の基本や作成方法、法的ルールについて説明します。労働基準監督署や年金事務所などの調査の際に必要な書類のため、正しい作成方法と保存方法を理解して適切に管理しましょう。

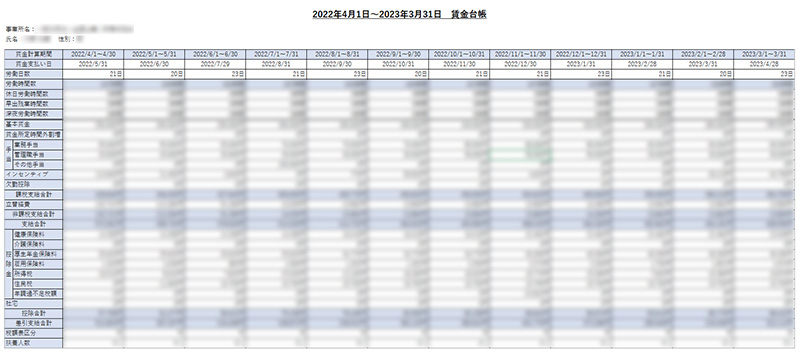

賃金台帳とは?

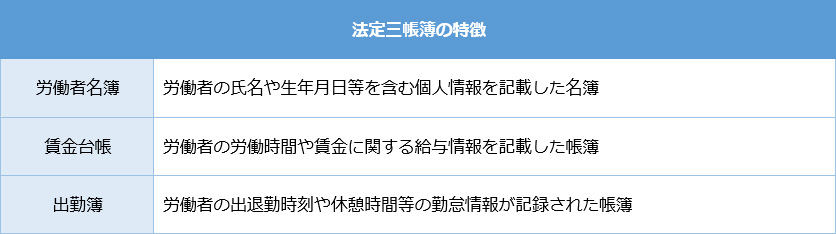

賃金台帳は労働者名簿、出勤簿と合わせて『法定三帳簿』と呼ばれており、会社の労務管理において非常に重要な書類です。

尚、法定三帳簿は事業部や事業内容が異なる企業の場合、事業所毎での作成・保存が義務付けられています。

法定三帳簿のそれぞれの特徴は下記の通りです。

賃金台帳の法的ルールについて

前述の通り、賃金台帳には法定項目の記載が義務づけられていますが、賃金台帳の書式については定められていないため、法定項目を全て記載していればどのような書式でも正式な賃金台帳として認められます。

また、賃金台帳は労働基準法109条および労働基準法施行規則の第56条により最後に書き入れた日を起算日として5年間(※1)保存することが定められています。紙媒体で保存することももちろん可能ですが、情報を正確に記録し、必要な情報をすぐに印刷できる状態であれば電子媒体の保存でも問題ありません。

※1.労働基準法143条により『経過規定(第143条)により、当分の間、3年のままとする。』

但し、『故意や過失による消去、書き換え、および混同ができないようにする』『記録した日付や時刻などの情報も同一の電子媒体に記録する』等、取り扱いの際には一定の条件があるため注意しましょう。

『法定項目の基準を満たしていない』『台帳を保存していない』等、ルールを遵守していない場合は労働基準法違反となってしまい、労働基準監督署から是正監督書が交付されるほか30万円以下の罰金が科されてしまう可能性があります。

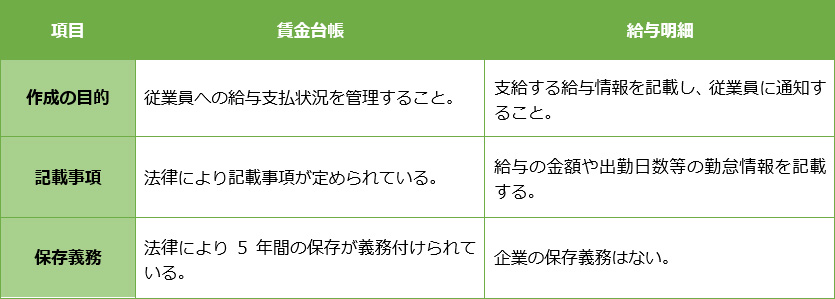

賃金台帳と給与明細との違いとは?

賃金台帳と似た書類として挙げられるものが『給与明細』です。賃金台帳は給与明細で代用できるのではないかと思う方も多いですが、給与明細には賃金台帳の要件である法定項目が記載されていないため代用することは不可能です。

しかし、記載項目が要件を満たしている場合は給与明細での代用が可能なため、下記(賃金台帳の書き方!記載すべき項目は?)で記載している必須項目と自社のフォーマットと照らし合わして代用可能かどうかを確認してみると良いでしょう。

まずは、以下に賃金台帳と給与明細の違いをまとめているので、しっかり区別しておきましょう。

尚、給与明細は従業員に給与情報を通知するために発行しますが、賃金台帳の従業員への開示義務は特に定められていません。しかし、従業員には過去に支給された賃金について知る権利が当然あるため、情報開示の要求があった場合は適切に応じましょう。

賃金台帳が必要な対象者とは?

賃金台帳を作成する対象者は雇用形態に関係なく企業から賃金を支給した者全員です。雇用期間が1カ月未満の日雇労働者も対象者になります。

但し、正社員やパート、アルバイト等の常時労働者と日雇労働者では様式が異なります。

労働者ではない役員の報酬についても、保険料の控除額を記録するために賃金台帳を作成しなければなりません。

尚、個人事業主の場合、従業員が一人でもいるのであれば賃金台帳の作成が必要です。

賃金台帳の書き方!記載すべき「絶対記載事項」の項目とは?

賃金台帳には『絶対記載事項』と呼ばれる必須項目があります。この項目を満たしていない賃金台帳は法定書類として認められないため、以下で確認しましょう。

① 氏名

まずは、賃金を支払った従業員の氏名を記載しましょう。

従業員氏名と併せて事業所で定めている『労働者番号』を記載しても構いません。

② 性別

該当者を正確に特定できるように、性別も記載しましょう。

③ 賃金の計算期間

『賃金計算期間』とは、賃金計算の対象になる期間のことです。常時労働者は継続的に働いているため、支給した給与が何か月分の賃金かについて明確に記載する必要があります。但し、日々雇入れられる労働者の場合は記載不要です。

④ 労働日数

『労働日数』とは、賃金計算期間中に従業員が働いた日数のことです。

会社のカレンダーで定められている所定労働日数ではないため注意しましょう。

また、有給休暇や特別休暇は通常の労働時間に労働したものと同様の扱いをしますが、労働した日と該当休暇日の区別がつくように管理しておくと良いです。

⑤ 労働時間数

『労働時間数』とは、賃金計算期間中に従業員が働いた時間数のことです。

ミスを防ぐために、タイムカードや出勤簿等の根拠書類を確認しながら正確に記載しましょう。

⑥ 残業時間・休日出勤時間・深夜労働時間数

所定労働時間外の早出・深夜・休日に働いた時間数は、残業手当や深夜割増手当、休日手当等を計算する際に使用する項目です。それぞれで割増率が異なるため、個別に時間を計算して記録に残しておく必要があります。

割増率は以下(⑨ 所定時間外割増賃金)にて表にまとめているので確認してみましょう。尚、深夜労働の対象時間は午後10時から翌日午前5時までです。

また、管理監督者や管理職の人は時間外手当や休日手当の支払いが不要であるため、残業時間・休日出勤時間の記載は不要です。但し、深夜労働手当は支払いが必要なので、深夜労働時間数は記載しておきましょう。

⑦ 基本賃金

賃金台帳には給与支給額の総額ではなく基本給と各種手当を分けて記載しましょう。

月給で働く労働者の場合は『基本賃金』を記入し、時給で働く労働者の場合は『時給単価×労働時間』で算出した割増率のない額を月給制の労働者と別枠にして記載するなど違いが分かりやすいようにしておくと良いです。

⑧ 各種手当

『役職手当』『地域手当』『扶養手当』『通勤手当』等の各種手当は別々に記載します。

3ヶ月定期や6カ月定期で支給している場合は、社会保険料の算定時に月額を按分計算しましょう。

尚、雇用調整助成金は休業手当として支給した額に対して助成されるため、『休業控除』『休業手当』の項目を支給項目欄に追加します。

⑨ 所定時間外割増賃金

上記⑥で述べた『残業時間・休日出勤時間・深夜労働時間数』にそれぞれの割増率を加算した割増賃金を記載します。

それぞれの割増率については下記の表で確認しましょう。

⑩ 控除額

A.欠勤控除額

欠勤控除とは、もともと支給する予定だった賃金から欠勤した分の賃金を控除することです。終日休んだ場合だけでなく、遅刻・早退などで予定していた時間に労働していなかった場合も対象となります。また、賃金台帳では控除項目ごとに控除額を記載する必要があるため記入漏れがないように注意しましょう。

尚、欠勤控除額は課税対象外のため、欠勤があった月は『総支給額合計額』から欠勤控除額を引き『課税合計額』を算出します。

B.各種保険料と税金

給与から差し引く各種保険料、所得税や住民税等についてもそれぞれの内容と金額を残しておきましょう。

C.会社独自の控除額

会社が独自で控除している旅行積立金や社宅費、財形貯蓄等についても項目毎に記載しなければなりません。

⑪ 現物給与

賃金計算期間に支給した報奨金や社宅家賃等、現金で負担した課税対象のものを記載します。

⑫ 臨時の給与と賞与

個人に支給される臨時の給与とは、一時金や寸志のことです。一方、賞与は毎月支払われる賃金とは別に3カ月を超える期間ごとに支給される『特別な給与』のことです。

臨時の給与や賞与がある場合はそれぞれの項目に記載しましょう。また、賞与と賃金は別の台帳になっていても問題ありません。

賃金台帳は源泉徴収簿と兼用できる

賃金台帳と源泉徴収簿は法律上では異なる書類ですが、賃金台帳を源泉徴収簿としても利用できるようなフォーマットにして兼用している企業も多くあります。尚、源泉徴収簿の保存期間は7年と賃金台帳の保存期間よりも2年長いため、保存期間の途中で破棄しないよう注意しましょう。

支給した給与を修正したい場合は?

支給した給与に誤りが見つかった場合は次月の給与で調整を行います。賃金台帳には給与を調整したことが分かるように、次月の給与で『支給した過去月分の給与額』や『修正後の控除額』等の記録を残すようにしましょう。また、調整する前に対象の従業員には事情を丁寧に説明し、理解してもらうことが重要です。

お問い合わせはこちら

社会保険労務士法人キューズフルは、人材開発支援助成金やキャリアップ助成金申請代行を中心に、就業規則の作成や労務相談、人事コンサルティング等のサービスを提供しております。

労務相談や社会保険手続き、給与計算業務は、人事・労務のプロフェッショナル「社会保険労務士法人キューズフル」にお任せください。

等級割やグループサービス利用割などを活用した独自の価格設定により低価格を実現しており、これまでの人材開発支援助成金やキャリアアップ助成金の申請代行などの業務で培ったノウハウを活かし、圧倒的なスピード感と誠実な対応力でサービスを提供いたしますので、お気軽にご相談ください。